生活費の原資

我が家の生活費は、ほとんどが私の年金(厚生年金、確定給付年金)から支出され、私(江戸庄蔵)の1306(TOPIX連動型上場投資信託(ETF))の配当金と、連れ合いのETFの配当金は旅行代金等に消えていきます。

連れ合いのパート収入

連れ合いは現在パートとして働いていて、その収入は旅行代金などで消えていきます。二人とも、株価が大きく変動しても、数年間で回復するのであれば、あまり困らないので、思い切って株式ETFに投資することができます。

60代の資産運用

一般的に60歳代は、株式投資の割合を減らして債権の割合を増やすのが良いと言われていますが、それが当てはまらない人は多いと思います。

9割をVOO

例えば、ウォーレン・バフェットは自分の死後、遺族は相続財産の9割をVOO(アメリカのバンガード社のS&P500のETF)で運用することを推奨しています。年齢に関係なく、通常の生活資金を確保してあれば、それ以外の資金はVOOで運用することが良いのだと思います。アメリカ人であればVOOの1銘柄で良いかも知れませんが、もう少し分散させるとすれば、アメリカ以外にも、ヨーロッパ、日本などの先進国と、新興国にも少しだけ投資することが良いかも知れません。

債券投資

現在は世界的に見て低金利の時代ですから、債券に投資することは銀行預金に入れておくことの次に、非効率な運用方法です。したがって、私も連れ合いも、債券の保有割合はゼロにしています。日本に置ける現在の利率はゼロパーセントですが、これが安定して3%になるのであれば、国債、社債などの債券に投資を検討することになるでしょう。また、アメリカについては、為替リスクがありますので、もう少し高い4~5%になったら考え始めるかもしれません。しかし、当面は社債への投資は考えない方が良いだろうと思います。

アメリカの年金

アメリカは日本に比べて厚生年金などの公的年金が充実していないので、生活費を安定して手元に置いておくためには債券の割合をかなり増やす必要があるのですが、日本は、厚生年金、国民年金、確定給付年金、確定拠出年金が充実していますから、通常の生活費に関して、それ以外の金融資産に頼る割合がかなり低いと思われます。つまり、元々債券への依存度が低くて良いのあり、それに加えて、現在のような低金利の時代に債券を利用するのは非効率です。

もし、株式ETFでなく債券に投資していたら、運用実績のグラフはほぼ水平の一直線となり、不安はほとんどないけれども、テスラ1台分の評価益も出なかったでしょう。

数年前の日経マネーの記事に以下の内容のものがあります。

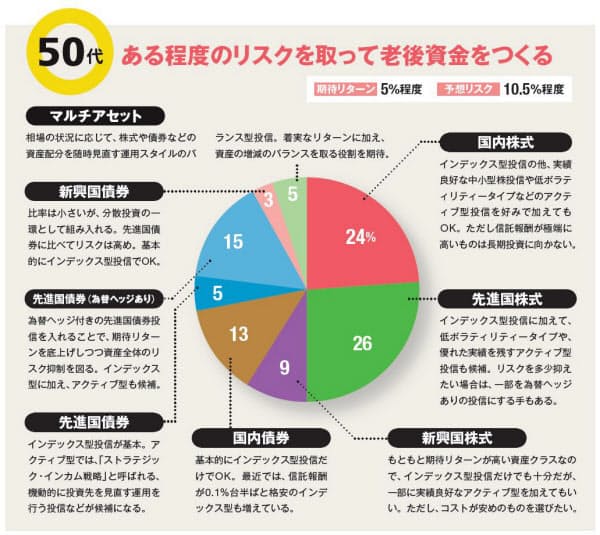

50代は増やす、60代は守る 達人のポートフォリオ

定期的な現金収入があり投資期間も長い50代と、リタイア後の60代では、資産運用の目的やスタンスが変わってくる。個人向け資産運用支援サービスを手掛けるガイアの中桐啓貴さんに、各世代の投信ポートフォリオを聞いた。

「50代は老後生活への準備期間と割り切って、資産を着実に殖やしながら運用スキルを磨くことを考えましょう」というのは、独立系ファイナンシャルプランナー会社、ガイアの中桐啓貴社長。資産運用は60歳や65歳で終わりではなく、一生続けていくもの。リタイア後の生活を支える運用の「原資」をつくる、大事な期間が50代だ。

50代半ばならリタイアまでにはまだ10年程度の期間があり、仕事の収入もあるので、ある程度のリスクを取って老後資金づくりに取り組める。基本となるのは、投信による国際分散・積み立て投資だ。

下の円グラフが、ガイアが50代向けに提案する投信ポートフォリオの一例。この配分を目安に運用資産を割り振り、積み立てていく。年率の期待リターン(利回り)は5%程度。予想リスクは10%強だ。初期投資500万円で毎月5万円以上の積み立て投資なら、利回り5%として10~15年で2000万円の老後資金をためられる。

リスクが10%強ということは、年間に最大2割程度(リスクの2倍)の値下がりはあり得ると考える。この一時的な資産の減少を許容できるのであれば、このポートフォリオで運用してOKだ。10~15年の投資期間があれば、一時的な損失は取り戻せると考える。

運用資産のうち約6割を国内外の株式投信に振り向けることで、高めの利回りを目指す。為替ヘッジのある先進国債券投信を15%入れているのは、資産全体の変動を緩やかにするためだ。マイナス金利下で投資比率を高めにくい国内債券の代替という意味合いもある。

「マルチアセット」とは、相場状況に応じて資産配分を随時変更する運用スタイルのバランス型投信のこと。「トレンド・アロケーション・オープン」や「BNYメロン・リアル・リターン・ファンド」などだ。こうした投信も、資産全体の増減をマイルドにする緩衝材になる。

国内外の株式や債券では、市場平均並みの成績を目指す低コストのインデックス型投信を使うのが基本だが、「良好な実績としっかりした運用哲学のあるアクティブ型投信も半分くらい組み入れて、プラスアルファの収益を狙ってもいいでしょう」と中桐さん。

特に株式クラスでは、市場平均を上回る実績を残す投信も少なくないので、運用の一部に取り入れるといいだろう。また、価格変動を抑えた銘柄選定を行う低ボラティリティータイプの投信を使い、リスクの抑制を図ってもいい。

定期収入は実力分配型から

こうして50代で殖やした老後資金が、60代以降の生活を支える。

リタイアで年金以外の収入が乏しくなると、毎月の生活費の一部を運用資産で補う必要が出てくる。そこで考えたいのが、下図にあるような「コア資産」と「インカム資産」の2分割だ。資産の役割を明確に分けて運用していく。

コア資産とは、老後も中長期で育てていくための資産。長生きリスクに備える資産ともいえる。50代のポートフォリオよりもリターンとリスクを多少抑えめにして、国際分散投資を続ける。

そして、残りの半分がインカム資産。生活費の足しとして、分配金を得るための資産だ。基本的には、毎月分配型投信を用いる。

ここで注意したいのは、「実力に見合った分配金を出している投信を選ぶこと」(中桐さん)。シニア層に人気が高い外国REIT(不動産投信)の毎月分配型投信のような、高分配を続けて基準価額がどんどん下がっている(資産を取り崩している)投信ではなく、運用で得た収益に見合った分配金を着実に出す投信を選びたい。

上図のインカム資産は、実力分配型投信を3本組み合わせた例。投資先の資産クラスを分散した方が、やはり安定運用につながる。

複雑すぎるポートフォリオは使えない

この資産運用を見て、私にはこんなことはできそうもないと思ったのが印象です。その理由は以下の通りです。

- 一つ一つのファンドが良い物かどうかを判断できない

- 私のファンド選定基準の一つは、純資産総額が1000億円以上であることすが、これらのアクティブファンドは、純資産額が小さくなると不安になる

- 私のファンド選定基準の一つは、信託報酬が0.2%以下ですが、ここにあるファンドはすべて1%以上

- アクティブファンドは、流行り廃りが多いですが、数年後もこのポートフォリオで良いのかどうか不明

- 各ファンドの割合が変動した時のリバランスは必要なのか不明

- 国内株式等は、個別銘柄なのかETFなのかが分からず、その選択基準、買い替え基準が分からない

- アセットクラスごとのリバランスは必要かどうか不明

このような複雑なポートフォリオが好きな人は、参考になるかも知れませんが、普通の60代の人は、もっと簡単なポートフォリオで運用した方が良い気がします。