私と連れ合いの金融資産運用実績が5億円を超えました。元本は約1億5千万円ですから、3倍強になったことになります。

期間としては、確定拠出年金が2002年、従業員持ち株会株式は2000年以前から積み立て、連れ合いの最初の投資が2007年、私のまとまった投資が2010年、ほぼ全額を株式ETFに転換したのが2015年でした。全体としてみると10年強の期間でこの金額に達したことになります。

この間、リーマンショック、連れ合いの従業員持ち株会株式の会社倒産による紙屑化、世界的な超低金利、チャイナショック、新型コロナショックなどがありました。

最近の日米の株価高は異常な水準ですので、いずれ調整の時期が来るかもしれません。

しかし、リーマンショック時でもアメリカ株価は半値にしかならなかったので、元本の3倍強の水準まで来ると、さすがに元本割れの懸念はほぼなくなったように思います。

今回、金融資産が5億円を突破したことについては、一つの意味があります。

株式会社野村総合研究所の定義によると、純金融資産保有額が5億円以上の世帯を「超富裕層」と呼んでいます。関連文献を読んで見ましょう。

セゾンの暮らし大研究

2024/05/22

資産5億円以上の「超富裕層」が急増…彼らはいかにして資産形成をしているのか?

野村総合研究所の2023年3月のレポートによると、日本で総資産5億円以上の超富裕層が急増しているそうです。世界的に見ると、アメリカでは資産が約3億円以上の富裕層が人口の約7.3%を占め、その平均資産は約3億円といわれています。

日本でも2015年の税制改正により、年間所得2,000万円超かつ総資産3億円以上、または有価証券評価額1億円以上の人は、財産債務調書の提出が義務付けられましたが、引退高齢者や資産家の子孫は対象外となるため、富裕層の実態を完全に把握することはできていません。

この「超富裕層」について、富裕層から一般サラリーマンまで、多くの人に資産運用のアドバイスをしてきたシニア・プライベートバンカーの濵島成士郎氏が解説します。

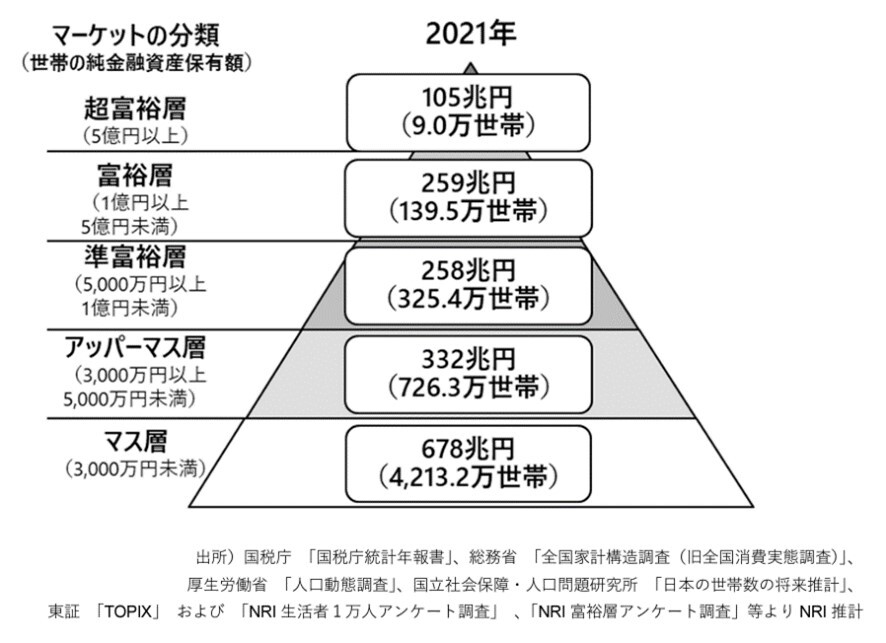

[図表1]をご覧ください。これは世帯として保有する金融資産の合計額から借入などの負債を差し引いた「純金融資産保有額」を基に総世帯を5つの階層に分類したもので、野村総合研究所が2年に1回発表しています。

このレポートでは、純金融資産が1億円以上の世帯(人)を「富裕層」、5億円以上の世帯(人)を「超富裕層」と定義付けています。1億円以上の純金融資産を保有する世帯、いわゆる「億り人」は148.5万世帯となっています。

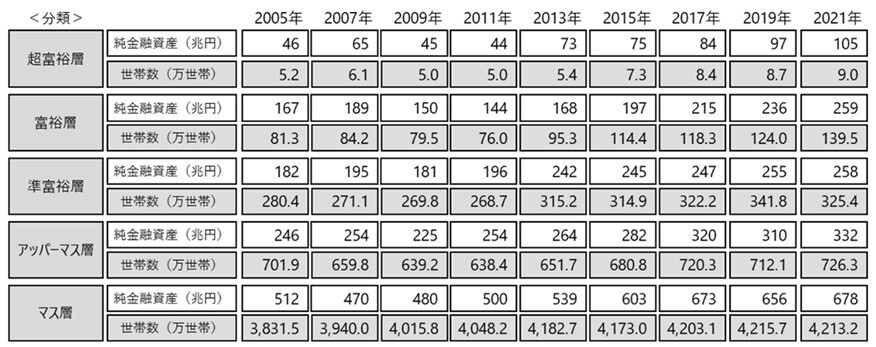

さらにそれぞれ階層別に時系列での推移を表したのが[図表2]になります。2011年からの10年間で、階層別にどの程度資産が増えたのかを確認してみましょう。

- 【超富裕層】44兆円→105兆円:2.38倍

- 【富裕層】144兆円→259兆円:1.8倍

- 【準富裕層】196兆円→258兆円:1.31倍

- 【アッパーマス層】254兆円→332兆円:1.30倍

- 【マス層】500兆円→678兆円:1.36倍

資産の増加スピードは、資産額が多い層になればなるほど10年間での資産の増え方が大きくなっているのが一目瞭然ですね。とくに2017年から2021年でみると、超富裕層は84兆円から105兆円と25%増、富裕層は20%増に対し、準富裕層とアッパーマス層でわずか4%前後増、マス層に至ってはほとんど増えていないことがわかります。

また、世帯数でみると、超富裕層は5万世帯から9万世帯へ、富裕層は76万世帯から139.5万世帯と、それぞれ1.8倍に増えています。それに対して準富裕層以下の階層では、1.1~1.3倍程度の増え方に留まっています。

なぜこのような大きな差がつくのでしょうか。なんとなく想像がつくと思いますが、「資産の中身が違う」からなのです。

超富裕層はどのような資産運用をしているのか

では、超富裕層はどのような資産を保有し、運用しているのでしょうか。

ここで、ひとつ知っておいていただきたいことがあります。みなさんはフランスの経済学者のトマ・ピケティ氏をご存じでしょうか。2013年に発表した著書「21世紀の資本」は世界的なベストセラーになりました。この本の核となる主張は「r>g」という不等式です。

「r」とは株式や不動産などの資産から得られる所得の割合(資本収益率)のことで、おおむね年4~5%です。「g」は賃金や所得などの労働から得られる収入の増加率(経済成長率)を指していて、年1~2%程度です。

これは世界中のデータを過去200年にわたって調べた結果です。簡単に言うと「株式や不動産を持っている人の方が労働者よりも富を増やすスピードが速い」ということに他なりません。

超富裕層や富裕層が保有している金融資産は、預金よりも株式や投資信託などの有価証券の方が多いのです。起業家のなかには資産のうちのほとんどが自社株式という人もいます。富裕層以上の資産が増えているのは、まさに株式を中心とした有価証券のおかげなのです。

実際、日本を代表する株価指数である「日経平均株価」は、2011年初頭は1万500円程度、それが2021年末には2万8,791円と約2.7倍になりました。同じ期間の米国を代表する株価指数である「S&P500」は、2011年初頭は1,271ポイントだったのが2021年末は4,766ポイントと、こちらはなんと3.6倍になっています。

給料は大幅には増えないという現実がある以上、資産を増やしていくには株式や不動産への投資が正解ということになります。

専門家がおすすめ!「すぐに取り組めて、有利な」資産形成手法とは

そこで、ここからは現役世代のみなさまがすぐに取り組めて、かつ有利な資産形成手法をお伝えしましょう。

結論から申しあげると、「投資信託」を「毎月積み立て」で購入、さらに「非課税制度」を徹底的に活用することをおすすめします。選ぶべき投資信託は「世界中の株式に投資する」投資信託です。詳しく解説します。

投資信託は、ファンドとも呼ばれ、「投資家から集めたお金を、運用の専門家(ファンドマネージャー)が、株式や債券などに投資・運用を行い、得られた運用成果は投資家それぞれの金額に応じて分配される仕組みの金融商品」です。

投資信託には以下のようなメリットがあります。

投資信託のメリット

- 少額から投資できる

- 少額でも分散投資ができる

- 運用の専門家に任せることができる

- 個人では投資できない銘柄や資産に投資ができる

ネット証券であれば購入時手数料はありませんし、保有している間の手数料もずいぶん安くなりました。筆者が証券マンをしていた時代とは雲泥の差であり、資産形成・資産運用には良い時代になったと心から思います。

前述の通り、株式はリターンが大きく資産形成には最適な投資先です。株式に投資する投資信託のなかでも、まず検討していただきたいのは「世界中の株式」に投資する「インデックス・ファンド」です。インデックス・ファンドとは指数に連動するように設計された投資信託のことです。

筆者のおすすめは日本を含む世界の47カ国、2,800銘柄以上の株価の値動きを表す「MSCIオール・カントリー・ワールド・インデックス」に連動する投資信託です。

世界中の株式に投資することで世界の成長を取り込むことができます。現在、世界の人口は約80億人です。2030年に約85億人、2050年には約97億人、2080年代に104億人程度でピークに達し、2100年までそのレベルに留まると予測されています。

世界の人口が増えることは世界経済も成長することを意味し、それに伴って世界の企業の利益の総和も増加することになります。つまり、世界中の株式に広く投資をすることでリターンが得られるのです。

もちろん、今後も一時的な混乱や停滞やリーマンショックのような株価の大幅な下落もあるでしょう。しかし、長期で見ればそれらを乗り越え、世界人口の増加と世界経済の成長、それに伴う世界企業の利益成長と株価上昇は続くものと考えます。

具体的な商品としては、「eMAXIS Slim 全世界株式(オール・カントリー)」がおすすめです。純資産額が大きく、保有コストも非常に安いのです。その他にも「SBI・V・全世界株式インデックス・ファンド」、「楽天・全世界株式インデックス・ファンド」もおすすめできる商品です。